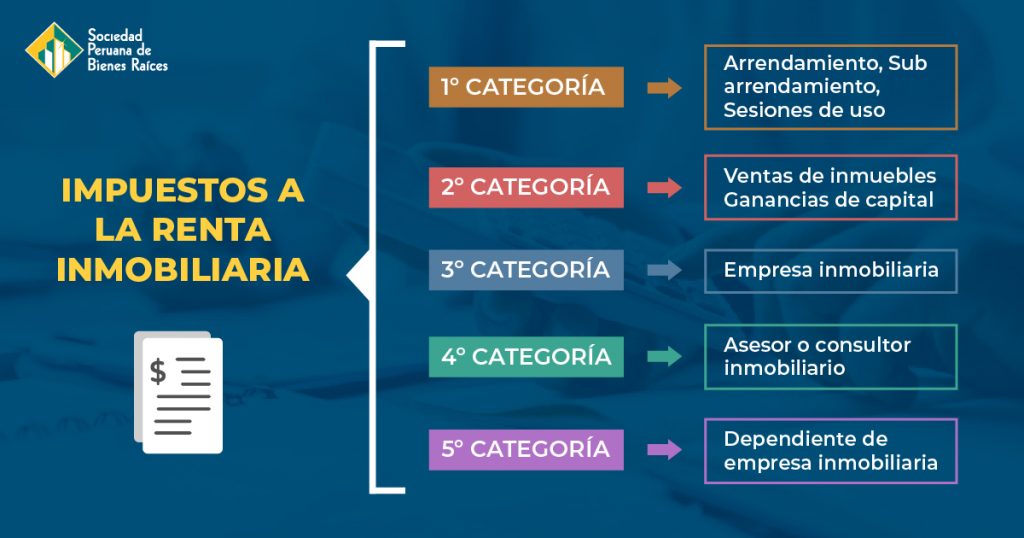

A.- Definición

Se consideran rentas de primera categoría a las rentas producidas por el arrendamiento, subarrendamiento y cesión de bienes ya sean a título oneroso o gratuito.

B.- Supuestos

El Art. 23º de la ley del Impuesto a la Renta enumera cuales son los supuestos que generan rentas de primera categoría. Estos son:

a.- Arrendamiento y subarrendamiento

b.- Locación o cesión temporal

c.- Las mejoras no reembolsables

d.- Cesión gratuita o a precio no Determinado

Desarrollaremos, los puntos a y d:

a.- Arrendamiento y subarrendamiento.-

Por arrendamiento se entiende el acuerdo por la cual una persona (arrendador) se compromete a procurar el goce temporal de un bien a otra persona (arrendatario) que a su vez se compromete al pago periódico de una renta.

Al respecto el Código Civil en el artículo 1666 señala que “Por el arrendamiento el arrendador se obliga a ceder temporalmente al arrendatario el uso de un bien por cierta renta convenida”.

a.1.- Arrendamiento con renta pagada en efectivo.- Este supuesto es el más común, pues se considera que cuando se celebra un contrato de arrendamiento de un predio se realiza a cambio de una renta mensual materializada en dinero, el mismo que puede ser en moneda nacional o extranjera.

a.2.- Arrendamiento en especie.- Esta referida a la renta pagada por el uso del predio a través de otro bien distinto al dinero, que se encuentra pactada por las partes y que es cierto y determinado, al respecto nuestra legislación establece en el articulo 13 inc. a numeral 6 del Reglamento de la Ley del Impuesto a la Renta para efectos de determinar el valor del bien, se considerará el valor de mercado en la fecha en que se devengue dicha renta.

Un ejemplo que nos ilustra una renta en especie sería el caso en que el objeto del arrendamiento es un campo de cultivo, los contratantes pactan que el arrendatario por el uso y disfrute del mismo pagará con la producción de 1000 kilos de maíz amarillo duro, cuyo precio al valor del mercado en el mes febrero del 2010 es de S/. 1.20 el kilo por Kg., en el mes de Marzo es de S/. 1.30 por Kg. y en el mes de abril de S/. 1.35.00 por kg. es decir la renta del mes de febrero es de S/1,200.00, el mes de marzo es de S/. 1300.00 y la de abril es de S/. 1350.00 nuevos soles.

a.3.- Arrendamiento que incluye accesorios y servicios.- Este supuesto implica un arrendamiento que puede incluir servicio de cable, telefonía, Internet, mantenimiento de edificio, servicio de electricidad o agua; entre los accesorios podemos encontrar; el aire acondicionado, el estacionamiento, entre otros.

Ejemplo: Se celebra un contrato de arrendamiento cuya renta incluye servicio de internet. El impuesto a pagar incluye la renta incluido el servicio brindado.

a.4.- Arrendamiento que incluye tributos del arrendador.- En este supuesto el arrendatario asume las deudas tributarias del arrendador.

Esta idea se puede ilustrar mediante el siguiente ejemplo:

Se celebra un contrato en el que queda establecido que el arrendador tiene una deuda frente a la municipalidad del impuesto predial acordándose que dicha deuda será asumida por el arrendatario como parte de la renta mensual. La renta mensual incluye lógicamente el pago del impuesto predial realizado por el arrendatario.

INFORME 088-2005-SUNAT, 29 DE ABRIL DEL 2005: La SUNAT ha señalado que si el pago del impuesto predial es asumido por el arrendatario de los predios alquilados, el monto del referido tributo, constituirá parte de las rentas de primera categoría generadas por el arrendamiento de tales predios; en tanto que tratándose de los arbitrios cuyo contribuyente sea el arrendador de los predios alquilados , si el pago de los mismos es asumido por el arrendatario, el monto de tales arbitrios también constituirá parte de las rentas de primera categoría generadas por el arrendamiento de los referidos predios.

a.5.- Arrendamiento de predios amoblados.- En caso de predios amoblados, que incluyen, electrodomésticos, menaje, modulares y otros. Se consideran como renta el arrendamiento del inmueble y de los bienes muebles que lo contienen.

a.6.- Subarrendamiento.- El subarrendamiento es un contrato por el cual el arrendatario de un predio arrienda una parte del inmueble a un tercero, de tal manera que coexisten dos contratos diferentes: el que ha realizado el arrendador con el arrendatario y el que tiene el arrendatario con una tercera persona; figura que se encuentra regulada en el artículo 1692 del Código Civil.

Para efectos tributarios en el subarrendamiento la Ley del Impuesto a la Renta en el artículo 22º señala que la renta bruta está constituida por la diferencia entre la merced conductiva que se abone al arrendatario y la que esta debe abonar al propietario (arrendador).

Ejemplo: Una persona a la que un arrendatario subarrienda un local por la renta de S/. 200.00 nuevos soles, mientras que al arrendatario, el arrendador (propietario) le alquila el local a S/. 300.00 soles, la renta bruta se encuentra constituida por la diferencia que se da entre ambas cantidades en este caso S/. 100.00 soles.

INFORME 088-2005-SUNAT, 29 DE ABRIL DEL 2005. Los sujetos que subarriendan inmuebles y que obtienen una renta por ello deben estar inscritos en el RUC; en tanto que los empleadores de trabajadores del hogar, por esa condición están exceptuados de dicha inscripción.

a.7.- El arrendamiento por persona jurídica.- Para nuestra legislación los ingresos obtenidos por las personas jurídicas, cuando participan en un contrato de arrendamiento como arrendadores, son considerados como renta de tercera categoría, según lo estipulado en el artículo 28º inciso de la ley del Impuesto a la Renta, siendo que para el caso de los ingresos obtenidos por el arrendamiento de predios la renta no deberá ser inferior al 6% del valor del autovalúo como se establece en el artículo 23º de la ley del impuesto a la renta.

a.8 Arrendamiento al Sector Público Nacional.- Para el caso de contratos de arrendamiento celebrados entre una persona natural o jurídica como arrendadores y el Sector Público Nacional o se trate de museos, bibliotecas o zoológicos como arrendatarios, si bien el contrato debería estar afectas a renta, el legislador a optado por exonerar de la renta al arrendador tal como consta en el artículo 23º de la ley del impuesto a la renta.

a.9 Presunciones de la norma.- Para los arrendamientos de predios (amoblados o no amoblados), se presume que la renta o merced conductiva no podrá ser menor al 6% del valor del predio. (Se entiende por valor del predio el del autoavalúo declarado conforme a lo establecido en la Ley de Tributación Municipal Art. 13 inc. a, numeral 1.3.).

a.10 Medio Probatorio.- Para efectos de acreditar el periodo en que el predio estuvo arrendado o subarrendado, el contribuyente deberá presentar copia del contrato respectivo, con firma legalizada ante Notario Público o con cualquier otro medio que la SUNAT estime conveniente. La SUNAT en ningún caso aceptara como prueba contratos celebrados o legalizados en fecha simultánea o posterior a cualquier notificación o requerimiento.

b.- Cesión de uso gratuito o a precio no Determinado.-

Bajo este supuesto una persona puede ceder o dar un bien en uso de manera gratuita o simplemente a un precio no determinable, sin embargo a pesar que el cesionante no percibe una renta por haber cedido el uso del bien a título gratuito; el legislador ha establecido que esta situación sí, constituye un hecho imponible.

b.1. Renta ficta.- Sobre una situación o un hecho concreto que no genera utilidad aparente al sujeto obligado, el sistema tributario crea una valoración jurídica con la finalidad de crear efectos impositivos tributarios a este hecho concreto.

El artículo 23º inciso d señala:

- a) La renta ficta es generada por predios cuya ocupación ha sido cedida por sus propietarios en forma gratuita o a precio no determinado: dicha renta es 6 % del valor del autovalúo.

- b) Existe cesión gratuita o precio no determinado cuando una persona distinta al propietario ocupe, tenga posesión o ejerza alguno de los atributos que confiere la titularidad del bien.

b.2. Oportunidad de pago.- Los contribuyentes que hayan cedido en forma gratuita o a precio no determinado su predio no tienen obligación de efectuar pagar a cuenta, debiendo declarar y pagar anualmente.

b.3. Nacimiento de la obligación tributaria de persona natural.- Los contribuyentes a quienes se imputa la obtención de rentas fictas de primera categoría deben declararlas y pagar el impuesto correspondiente anualmente; de donde se desprende que, en general, tratándose de la renta ficta imputada a una persona natural (domiciliada o no en el Perú) por la cesión gratuita o a precio no determinado de la ocupación de sus predios ubicados en el país, el nacimiento de la obligación tributaria se produce el 31 de diciembre de cada ejercicio gravable

INFORME N° 293-2005-SUNAT/2B0000

Tratándose de la renta ficta imputada a una persona natural no domiciliada en el Perú, por la cesión gratuita o a precio no determinado de la ocupación de sus predios ubicados en el país, el nacimiento de la obligación tributaria de dicha renta ficta se produce el 31 de diciembre del ejercicio gravable en que se haya efectuado dicha cesión.

b.4. Valor del predio.- Es el valor del autovalúo del predio al momento en se hace exigible el devengo de la renta.

b.5. Presunción de la norma.-

- Que el predio haya sido cedido a título gratuito o con precio por debajo del mercado, lo que resulta aplicable tanto para personas naturales como jurídicas.

- Que los predios han estado ocupados por todo el ejercicio gravable salvo demostración en contrario.

- En el caso que el bien se entregue en cesión gratuita en menos de 12 meses, se calculará la renta presunta o ficta, según sea el caso, en forma proporcional al número de meses del ejercicio por los cuales hubiera arrendado o cedido el predio.

- En caso de cesión gratuita cuando una persona distinta al propietario tenga la posesión de la propiedad, presumiéndose que la cesión indicada se realiza por el total del bien siendo de cargo del contribuyente probar que la misma se ha realizado de manera parcial en tal caso la renta ficta se determinara en proporción a la parte cedida.

b.6. Medio Probatorio.- En caso de predios cuya ocupación haya cedido gratuitamente o a precio no determinado, la acreditación del periodo de desocupación se realizará con la discriminación en el consumo de los servicios que se estime suficiente a criterio de la SUNAT.

Inc. A. numeral 7 Art. 13 D.S. Nº 122-94, modificado por el Art. 5 del D.S. nª 017-2003-EF.

RTF N° 4761-4-2003 Jurisprudencia de Observancia Obligatoria

La Administración tributaria deberá probar que el predio a estado ocupado por un tercero bajo un título distinto al arrendamiento o subarrendamiento, debido a que ello constituye el hecho base afin que se presuma la existencia de renta ficta por la cesión gratuita de la totalidad del mismo por todo el ejercicio gravable, prevista en el inciso d) del artículo 23 de la LIR, correspondiendo a deudor tributario acreditar, de ser el caso, que el inmueble no ha sido cedido en su totalidad, o por todo el ejercicio

RTF N° 813-1-2006

El sólo reporte del consumo eléctrico del inmueble sobre el cual la Administración Tributaria imputa rentas fictas, sólo acredita que el inmueble puede haber estado ocupado temporalmente, no así que el mismo haya sido ocupado por un tercero ya sea como arrendatario o subarrendatario o que haya sido cedido gratuitamente.

b.7. La copropiedad.- Es una figura jurídica donde la propiedad de un mismo bien corresponde a más de una persona en conjunto.

Para este caso no es aplicable la regulación de renta presunta cuando uno de los copropietarios sea quien ejerza la posesión o alguno de los atributos que le confiere la titularidad del bien de acuerdo al artículo 13º del reglamento de la ley del impuesto a la renta.

C.- Tasa del Impuesto.

El 20% sobre la renta que percibe se multiplica por 6.25%., es decir 5 % de la renta mensual percibida por el Arrendador.

D.- Forma de pago.

El pago mensual del impuesto se realiza, de manera sencilla, a través de Pago Fácil, con el formulario Nº 1683 – Guía de arrendamiento – en las ventanillas de las sucursales y agencias de bancos autorizados.

Para tal efecto el contribuyente informará a la entidad bancaria los siguientes datos mínimos:

- Numero de RUC del deudor tributario.

- Periodo tributario al que corresponde el pago

- Tipo y número de documento de identidad del arrendatario o sub arrendatario.

Toda persona que alquila un bien mueble o inmueble debe tener su número de RUC.

E.- Oportunidad de pago

El impuesto se paga una vez devengado el mes, aún cuando el arrendatario no haya pagado la renta. Si el periodo a pagar es desde enero del 2009, el sistema automáticamente lo grava con el 5%.

INFORME N° 270-2004-SUNAT/2B0000

La declaración y pago a cuenta por concepto de rentas de primera categoría debe realizarse en forma independiente por cada arrendamiento de predios que se devengue en un período determinado. En tal sentido, la infracción tipificada en el numeral 1 del artículo 176° del TUO del Código Tributario se configurará por cada declaración que se presente extemporáneamente, correspondiendo que por cada una de ellas se aplique la sanción prevista en las Tablas de Infracciones y Sanciones

F.- Declaración rectificatoria.

La declaración y pago a cuenta mensual del Impuesto a la renta de primera categoría podrá ser rectificada a través del Sistema Pago fácil, solo respecto del dato correspondiente al monto de la renta. Para cuyo efecto el deudor tributario informará a la entidad bancaria lo siguiente:

- a) Que la declaración que se realiza corresponde a una rectificatoria.

- b) El número de operación o número de orden de la declaración original , según sea el caso,

- c) El monto correcto de la renta

- d) El importe a pagar de ser el caso,

- e) El número de RUC

- f) Periodo Tributario

- g) Tipo y número de documento de identidad del inquilino.

Cuando se rectifique la declaración del pago a cuenta mensual del impuesto a la renta la entidad bancaria le entregará al deudor tributario el formulario Nº 1683, que contendrá los datos informados.

El deudor tributario entregará el formulario 1683 al arrendatario o subarrendatario, debiendo sacar una copia del formulario para acreditar ante SUNAT la declaración y pago a cuenta.

G.- Vigencia

A partir del 1 de enero del 2009.

H.- Sobre la Sociedad conyugal.

Serán contribuyentes siempre que los cónyuges opten por esta opción y quieran tributar como unidad. (Art.16º LIR)

Ejemplo: Arrendamiento de Inmueble:

S/. 50 000.00 ANUAL

S/. 25 000.00 Para el esposo.

S/. 25 000.00 Para la esposa.

Si tributan como Sociedad Conyugal se gravará sobre los S/.50

000.00, pero si tributan por separado cada cónyuge tributará por S/. 25 000.00

TAMBIÉN PUEDES LEER: INVERSIÓN INMOBILIARIA PARA ALQUILER

Extraído del Manual Tributario inmobiliario y del Constructor – Autora: Marina Fuentes Cárdenas – Abogada- SOCIEDAD PERUANA DE BIENES RAICES.