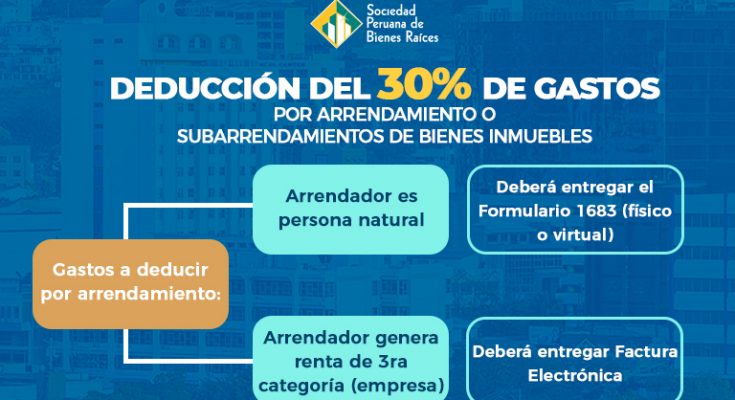

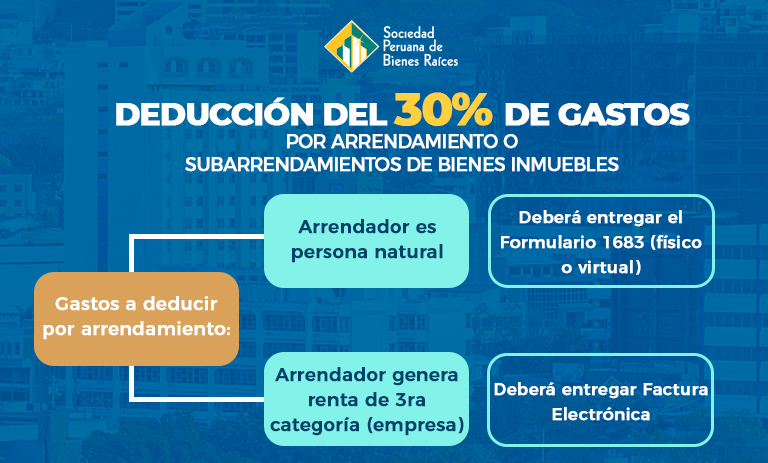

DEDUCCION DEL 30% DE GASTOS POR ARRENDAMIENTO O SUBARRENDAMIENTO DE BIENES INMUEBLES

Si eres un trabajador independiente o dependiente que realiza pagos por arrendamiento o subarrendamiento de bienes inmuebles ubicados en el país, que no están destinados solo para negocio, puedes considerarlos como gasto adicional para deducir el 30% del alquiler en tu declaración anual.

Debes considerar los gastos por arrendamiento del 1 de enero al 31 de diciembre de cada año, e incluirlos al presentar la declaración jurada anual por rentas de trabajo (cuarta o quinta categoría). Si tienes un importe retenido o pagado en exceso, puedes solicitar tu devolución.

Recuerda que debes cumplir con los requisitos generales para la deducción.

Condiciones

- El inmueble debe ubicarse en Perú.

- El inmueble debe estar destinado a ser una vivienda o para ser un negocio y vivienda al mismo tiempo.

- El arrendamiento debe haber sido pagado como máximo hasta el 31 de diciembre de cada año.

Sustento del gasto

Si el arrendador es una persona natural sin negocio, el pago del impuesto por el alquiler debe estar sustentado en el Formulario 1683. Si el arrendador tiene negocio, debe ser por factura electrónica.

Atribución del gasto

El 100% del gasto corresponde a la persona a quien se le emitió el comprobante que sustenta el gasto. Sin embargo, el 50% de los gastos por arrendamiento y subarrendamiento pueden trasladarse a su cónyuge o concubino(a) para que también pueda deducir el gasto.

Esta atribución de gastos se realiza al presentar la declaración jurada anual, según los plazos del cronograma de vencimientos.

Es decir, si el arrendador es una persona natural sin negocio deberá entregar al arrendatario el formulario N° 1683 (físico o virtual) y genera rentas de tercera categoría, deberá emitirle al arrendatario la factura electrónica respectiva.

TAMBIÉN TE PUEDE INTERESAR: ¿CÓMO SUBARRENDAR UN INMUEBLE?

Requisitos para la deducción del gasto:

- Uso de medios de pagos por rentas o contraprestaciones pactadas a partir de S/ 3,500 soles o US$ 1,000 (transferencia bancaria, depósitos en cuenta, cheques, entre otros).

- Emisor no debe tener la condición de no habido a la fecha de emisión del comprobante,

- Emisor no debe estar de baja de inscripción en el RUC a la fecha de emisión del comprobante.

FUENTE: SUNAT

VISITA ARTICULOS RELACIONADOS AQUÍ