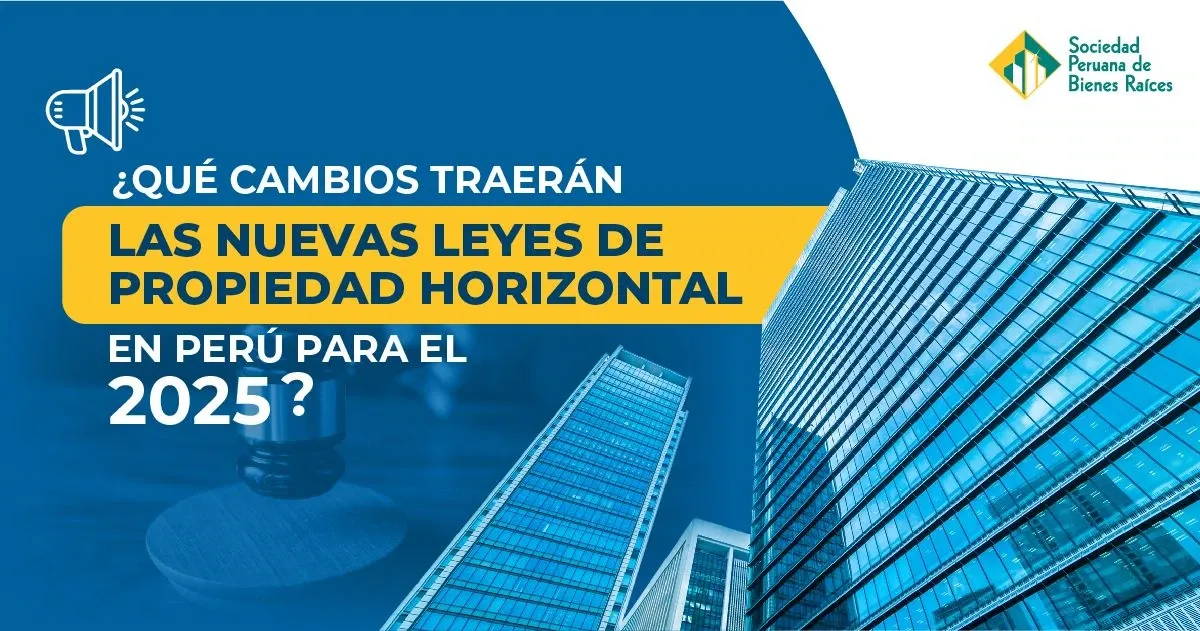

En 2025, Perú enfrenta retos en el sector inmobiliario por la falta de reglamento del Decreto Legislativo N° 1598 y la ausencia de regulación nacional para el alquiler temporal, generando conflictos en edificios residenciales.

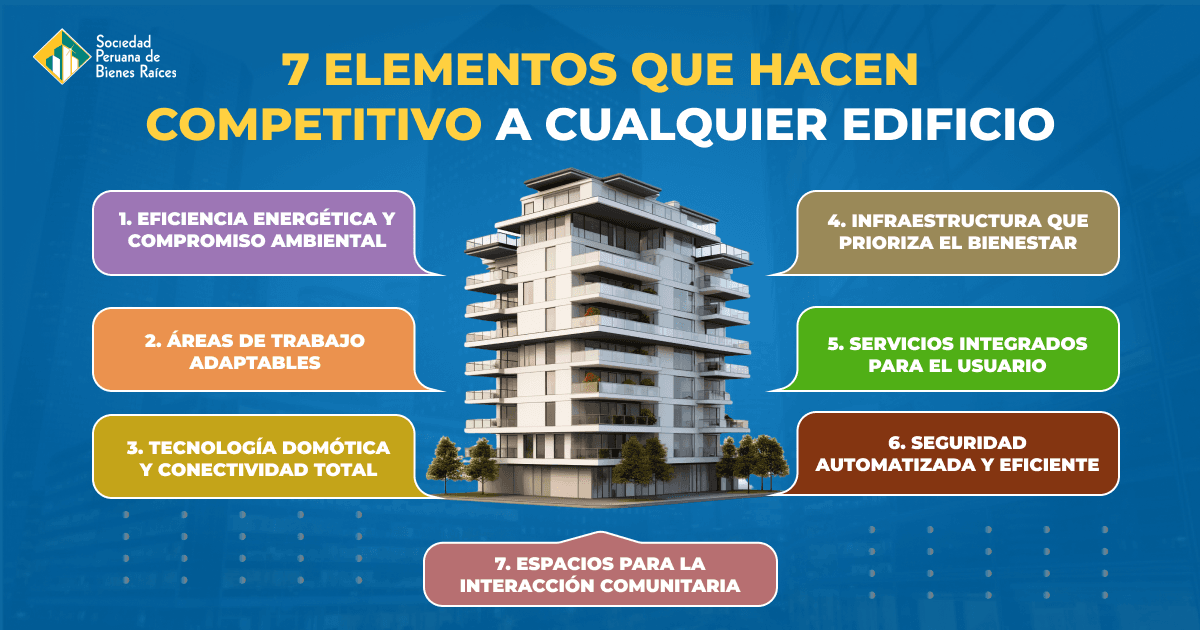

Este 2025, tres tendencias marcan el sector inmobiliario: edificios más bajos, ciudades intermedias creciendo y el co-living como nueva forma de vivir.

¿Sabías que seis distritos de Lima enfrentan graves problemas de vivienda? Conoce cuáles son y qué está ocurriendo en estas zonas.

Levantar tu hipoteca es el último paso para que tu propiedad sea 100% tuya. ✨ En este video te explicamos de manera rápida y sencilla cómo hacerlo, qué documentos necesitas y dónde realizar el trámite.

Obtén nuestros últimos artículos del sector inmobiliario